Il 32,4% (con il 21,1% di occupati) segnala rischi operativi e di sostenibilità della propria attività e il 37,5% ha richiesto il sostegno pubblico per liquidità e credito, ottenendolo nell’80% dei casi.

La diffusione della vendita di beni o servizi mediante il proprio sito web è quasi raddoppiata, coinvolgendo il 17,4% delle imprese.

Nonostante la crisi, il 25,8% delle imprese (che occupano il 36,1% degli addetti) è orientata ad adottare strategie di espansione produttiva.

Tra il 23 ottobre e il 16 novembre 2020, è stata condotta la seconda edizione della rilevazione “Situazione e prospettive delle imprese nell’emergenza sanitaria Covid-19” con l’obiettivo di aggiornare le informazioni raccolte nella prima edizione e consentire nuove valutazioni in merito agli effetti della pandemia sull’attività delle imprese e le loro prospettive.

In questo Report vengono diffuse tempestivamente a cittadini, operatori economici e decisori pubblici, evidenze statistiche di elevata qualità su come le nostre imprese stanno vivendo questa difficile fase della storia del Paese, con particolare riferimento all’impatto economico, finanziario e sulle prospettive future. Inoltre, una specifica attenzione è stata data alle conseguenze che l’emergenza sanitaria ha avuto sull’utilizzo delle tecnologie digitali da parte delle imprese, così come all’importanza per le imprese delle misure adottate fino a giugno 2020.

I quattro quinti delle imprese oggetto di indagine (804 mila, pari al 78,9% del totale) sono microimprese (con 3-9 addetti in organico), 189 mila (pari al 18,6%) appartengono al segmento delle piccole (10-49 addetti) mentre sono circa 22 mila quelle medie (50-249 addetti) e 3 mila le grandi (250 addetti e oltre) che insieme rappresentano il 2,6% del totale. Più della metà delle imprese è attiva al Nord (il 29,3% nel Nord-ovest e il 23,4% nel Nord-est), il 21,5% al Centro e il 25,9% nel Mezzogiorno.

Nel corso della rilevazione, il 68,9% delle imprese ha dichiarato di essere in piena attività, il 23,9% di essere parzialmente aperta – svolgendo la propria attività in condizioni limitate in termini di spazi, orari e accesso della clientela. Il 7,2% ha invece dichiarato di essere chiuso: si tratta di circa 73 mila imprese, che pesano per il 4,0% dell’occupazione. Di queste 55 mila prevedono di riaprire mentre 17 mila (pari all’1,7% delle imprese e allo 0,9% degli occupati) non prevedono una riapertura.

L’85% delle unità produttive “chiuse” sono microimprese e si concentrano nel settore dei servizi non commerciali (58 mila unità, pari al 12,5% del totale), in cui è elevata anche la quota di aziende parzialmente aperte (35,2%). Le attività sportive e di intrattenimento presentano la più alta incidenza di chiusura, seguite dai servizi alberghieri e ricettivi e dalle case da gioco. Una quota significativa di imprese attualmente non operative si riscontra anche nel settore della ristorazione (circa 30 mila imprese di cui 5 mila non prevedono di riprendere) e in quello del commercio al dettaglio (7 mila imprese). Il 28,3% degli esercizi al dettaglio chiusi non prevede di riaprire rispetto all’11,3% delle strutture ricettive, al 14,6% delle attività sportive e di intrattenimento e al 17,3% delle imprese di servizi di ristorazione non operative.

Tra le imprese attualmente non operative, quelle presenti nel Mezzogiorno sono a maggior rischio di chiusura definitiva: il 31,9% delle imprese chiuse (pari a 6 mila unità) prevede di non riaprire, rispetto al 27,6% del Centro, al 23% del Nord-ovest e al 13,8% del Nord-est (24% in Italia).

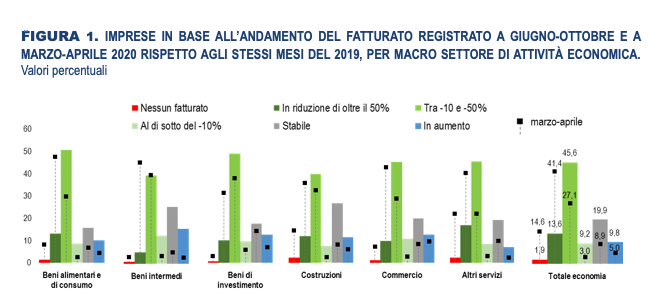

Tra giugno e ottobre fatturato in calo rispetto al 2019 per sette imprese su 10

Il 68,4% delle imprese (che rappresentano il 66,2% dell’occupazione) dichiara una riduzione del fatturato nei mesi giugno-ottobre 2020 rispetto allo stesso periodo del 2019. Nel 45,6% dei casi il fatturato si è ridotto tra il 10% e il 50%, nel 13,6% si è più che dimezzato e nel 9,2% è diminuito meno del 10%.

Rispetto a quanto rilevato per il bimestre marzo-aprile 2020, si conferma dunque un’elevata incidenza di imprese con il valore delle vendite in flessione (erano il 70%) ma si riduce l’intensità: il 41,4% delle imprese aveva infatti riportato una riduzione del fatturato superiore al 50% rispetto agli stessi mesi del 2019, il 27,1% tra il 10 e il 50% e il 3% meno del 10%.

Scende anche l’incidenza di casi di mancata realizzazione di fatturato (1,9% rispetto al 14,6% di marzo-aprile) mentre si amplia la quota di imprese con valori del fatturato stabili (19,9% rispetto a 8,9% di marzo-aprile) o in aumento (il 9,8% rispetto al 5%). In particolare il 3,8% dichiara un aumento inferiore al 10% e il 6,0% superiore a tale soglia.

Sul territorio, la quota di imprese con vendite in crescita risulta superiore alla media nazionale nella provincia autonoma di Trento (17,5%), in Veneto (12,5%) e Abruzzo (12,3%). Sul versante opposto, la quota di imprese che fanno registrare una flessione del fatturato superiore al 50% è più alta nel Lazio (18,3%), in Sicilia (17,4%), Campania (17,3%) e Calabria (17,1%).

A livello settoriale, recuperano rispetto ai risultati particolarmente negativi di marzo-aprile le imprese che operano nelle costruzioni, con il 26,8% che dichiara una stabilità del fatturato e l’11,5% una crescita, contro l’8,3% e il 6,1% di marzo-aprile. Nel complesso, recupera anche il settore della produzione di beni intermedi ma con specificità a livello di singoli comparti. Più nel dettaglio, la metallurgia presenta una quota relativamente elevata di imprese con flessione del fatturato mentre nelle industrie farmaceutiche l’incidenza di dinamiche positive, pur consistente (22% dei casi), è inferiore a quella di marzo-aprile (28%); l’opposto avviene per l’industria della chimica (21,8% a giugno-ottobre e 18,6% a marzo-aprile).

La quota di operatori che riportano una perdita di fatturato compresa tra il 10 e il 50% è superiore alla media complessiva (45,6%) nel comparto dei beni alimentari (50,8%) e in quello dei beni di investimento (49,2%). All’interno della manifattura sono particolarmente colpiti la fabbricazione di prodotti in pelle, l’industria del legno, della carta stampata. La fabbricazione di altri mezzi di trasporto registra invece una quota significativa di imprese con un fatturato in crescita (26,2%).

Il commercio, in particolare quello al dettaglio, ha risultati in linea con quelli aggregati nonostante le limitazioni amministrative: il 42,3% registra un calo del 10-50%, il 10,6% di oltre il 50% e l’11,2% di meno del 10%. Molto più negativo l’andamento dei servizi ricettivi: il 43,5% delle imprese dichiara assenza di fatturato o una diminuzione superiore al 50%, il 43% un calo del 10-50%. Analogamente, il comparto della ristorazione registra il prevalere di flessioni, anche se con un’intensità inferiore rispetto a quello ricettivo: il 26,7% non registra fatturato o subisce riduzioni di oltre il 50%, il 56,3% tra il 10-50%.

I servizi alla persona, alle imprese o professionali si confermano i comparti più colpiti non riuscendo a beneficiare se non in misura limitata del complessivo miglioramento rispetto alla situazione di marzo-aprile.

Tra i comparti in difficoltà spicca quello delle agenzie di viaggio e tour operator: l’88% dichiara una assenza di fatturato o una perdita superiore al 50%. Diminuzioni superiori alla media si rilevano anche nel campo delle attività creative e artistiche, di produzione cinematografica e musicale, sportive e di intrattenimento, nell’assistenza sociale non residenziale, case da gioco, attività di noleggio e leasing, istruzione e nel settore della pubblicità e ricerche di mercato.

Le micro imprese (3-9 addetti), più delle altre tipologie dimensionali, attribuiscono il calo del fatturato alle restrizioni dovute all’attuazione dei protocolli sanitari, con un’incidenza del 43,2%. Nelle piccole imprese tale quota scende al 35,4%, con un’importanza analoga a quella del calo della domanda nazionale di beni o servizi (35,3%).

Tra le medie e grandi imprese la riduzione del fatturato è invece attribuita direttamente al calo della domanda nazionale (36,1% delle risposte tra le imprese di 20-249 addetti e 38,7% tra quelle di 250 addetti e più) o di quella estera (24,8% e 24,3%). Sono decisamente meno frequenti le segnalazioni relative a effetti negativi connesse all’acquisizione di materie prime, sia in termini di fornitura (1,7%) sia per l’aumento dei prezzi (1,6%), sia per le esigenze di isolamento/quarantena del personale (3,2%).

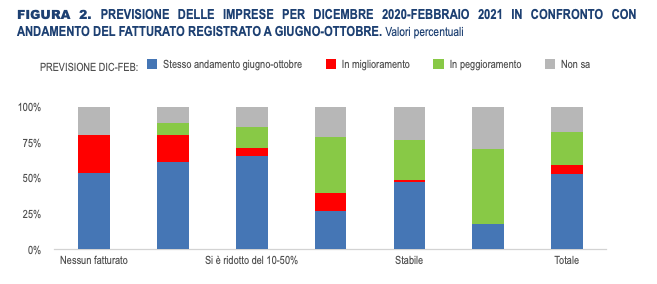

Sei imprese su 10 prevedono perdite di fatturato tra dicembre e febbraio

Per il periodo dicembre 2020 – febbraio 2021, il 61,5% delle imprese prevede una contrazione del fatturato rispetto agli stessi mesi dell’anno precedente. Nel 40% dei casi il calo è previsto tra il 10 e il 50%, nel 15,1% di oltre il 50% e nel 6,4% di meno del 10%.

In termini prospettivi la maggior parte delle imprese (52,5%) conferma l’andamento sperimentato nel periodo giugno-ottobre 2020. Nei rimanenti casi invece, prevale un giudizio più negativo. Quasi una impresa su quattro (226 mila unità, pari al 22,6% delle imprese e al 18% dell’occupazione) prevede un peggioramento e il 18,0% (180mila) non è in grado di fare previsioni.

Le valutazioni negative sono diffuse nei settori più colpiti dalla crisi, ossia servizi di alloggio (42,1%), ristorazione (31,9%), agenzie di viaggio e tour operator (35,8%), attività sportive, di intrattenimento e divertimento (32,2%) e attività creative e artistiche (31,6%).

A livello territoriale, la quota di imprese che attendono una diminuzione del fatturato è lievemente maggiore nelle regioni del Nord (Nord-est 24,6%, Nord-ovest 23,3%, Centro 22,1% e Mezzogiorno 20,4%).

Sul fronte opposto sono circa 69 mila le imprese che prevedono un miglioramento rispetto alla dinamica registrata nel periodo giugno-ottobre (6,9% del totale delle imprese e 8,7% dell’occupazione); l’incidenza è maggiore tra le aziende più grandi (l’11,8% rispetto al 9,6% delle medie imprese e al 6,7% di piccole e microimprese) e nel Mezzogiorno (8,6% rispetto al 6,8% del Centro e al 6% del Nord).

Considerando le imprese che hanno dichiarato un incremento del fatturato nel periodo giugno-ottobre (circa 100 mila), solo il 17,5% conferma una dinamica positiva per dicembre 2020-febbraio 2021, segnalando un andamento meno positivo nel 52,7% dei casi e una maggior incertezza, rappresentata dalla difficoltà di fare una previsione, nel 29,9% dei casi. Anche tra queste imprese, nel Mezzogiorno le previsioni sono migliori: il 22,3% conferma un incremento delle vendite rispetto al 17,6% del Centro e al 15,5% del Nord.

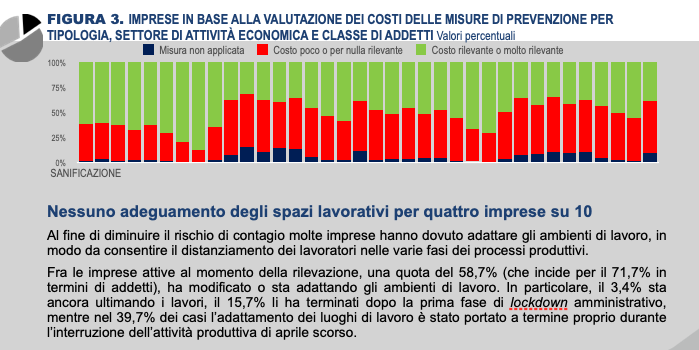

Misure di prevenzione applicate ma costi rilevanti per un quarto delle imprese

La necessità di adottare misure sanitarie e adeguare i processi produttivi al fine di ridurre il rischio di contagio ha riguardato la quasi totalità delle imprese Italiane con almeno 3 addetti. Solo l’1,4% (che rappresenta una quota inferiore al punto percentuale in termini di addetti) ha dichiarato di non averne presa alcuna.

Tali misure, che possono essere raggruppate in sanitarie (sanificazione e DPI), organizzative (rotazione del personale e modifica delle procedure per clienti e fornitori), di informazione e triage (inclusi tamponi ed esami sierologici) e di politiche del personale (formazione ed esenzione delle categorie protette), hanno rappresentato un costo talvolta rilevante per le imprese.

L’83,7% delle unità produttive, che occupa il 92,0% degli addetti, ha applicato almeno una delle misure di prevenzione per ognuna delle categorie. Nel 17,5% dei casi (il 12,0% dell’occupazione) il costo complessivo di tutte le misure è stato considerato poco o per nulla rilevante, mentre per il 23,6% (32,9% dell’occupazione) il costo connesso è stato percepito come rilevante o molto rilevante. Per tutte le categorie di intervento non si osserva una significativa specificità settoriale, mentre la percezione di alti costi risulta relativamente più diffusa nelle medie e grandi dimensioni aziendali rispetto alle micro e piccole imprese.

Nel complesso, la sanificazione e la fornitura di DPI è stato considerato un costo rilevante dal 64,8% delle imprese (76,2% degli addetti), mentre nel 33,2% dei casi (pari al 22,4% degli occupati) i costi sono stati considerati poco rilevanti. Solo una quota residuale (2,1%) delle unità produttive non ha approntato misure di sanificazione e fornitura di DPI.

L’11,7% delle imprese (5,6% in termini di occupazione) dichiara di non aver adattato l’organizzazione dei processi produttivi; per il 49,9% (44,3% degli addetti) i relativi costi sono stati poco rilevanti, per il 38,5% (50,2% dell’occupazione) rilevanti o molto rilevanti.

L’informazione e triage non sono stati introdotti dal 3,4% delle unità produttive (1,6% degli addetti). Nel 47,0% dei casi (37,3% in termini occupazionali) tali misure sono state applicate con un costo contenuto o trascurabile che invece è risultato rilevante per il 49,6% (61,1% degli occupati).

L’8,8% delle unità produttive (4,2% dell’occupazione), infine, non ha previsto alcuna delle misure riferibili alla gestione del personale; il 52,0% (47,0% degli addetti) ha considerato i costi di tali misure poco o per nulla rilevanti, il 39,2% li ha giudicati importanti (48,8% dell’occupazione).

Il 41,3% delle imprese, rappresentative del 28,3% dell’occupazione, non ha modificato gli ambienti di lavoro: il 6,5% perché tecnicamente impossibile o troppo costoso; il 34,8% per altre motivazioni.

Il mancato adeguamento degli spazi riguarda in particolare il settore delle costruzioni, dove il 54,6% delle imprese non ha ritenuto di dover intervenire e il 7,6% non è stato in grado di farlo a causa dei costi elevati o dell’impossibilità tecnica; nel commercio e negli altri servizi l’adeguamento è stato ultimato a cavallo del lockdown in più del 60% dei casi.

In termini dimensionali, l’adeguamento degli spazi di lavoro è stato previsto da una larga parte delle medie (75,2%) e grandi (85,9%) imprese, mentre nel caso delle micro e piccole dimensioni aziendali si osserva una quota rilevante di unità produttive (rispettivamente 42,9 e 37,0%) che non ha effettuato adeguamenti.

L’adattamento degli spazi lavorativi non mostra una componente territoriale significativa, anche se si osserva una maggiore incidenza del mancato adeguamento nell’Italia settentrionale rispetto a quella centrale e al Mezzogiorno. D’altra parte, nel Nord-ovest si riscontra la maggiore quota di imprese (il 41,8%) che ha completato l’adeguamento durante la prima fase di lockdown amministrativo.

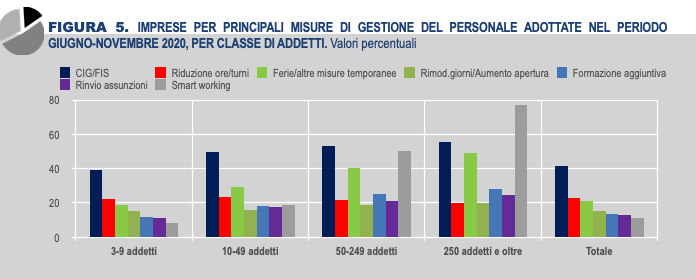

Cig ancora la misura più utilizzata dalle imprese

Cig ancora la misura più utilizzata dalle imprese

A fine novembre 2020, l’adozione di specifiche misure di gestione del personale a seguito dell’emergenza sanitaria riguarda oltre tre quarti delle imprese italiane con almeno 3 addetti (circa 754mila unità, che impiegano 11,1 dei 12,8 milioni di addetti complessivi dell’universo di riferimento); è una quota significativa ma inferiore a quella rilevata a maggio (che sfiorava il 90%).

Il restante 25% (248mila imprese, con 1,7 milioni di addetti) non ha alterato le strategie di impiego dei lavoratori o ha trovato un nuovo assetto immediatamente dopo la fine del lockdown. Questo insieme è composto prevalentemente da unità di piccola o piccolissima dimensione (meno di 50 addetti) che operano soprattutto nei comparti delle costruzioni e del commercio, e in alcuni settori industriali, quali prodotti petroliferi, altri mezzi di trasporto e filiera del legno-mobili.

Il ricorso alla Cassa integrazione guadagni (Cig) o ad analoghi strumenti di sostegno dal lato del costo del lavoro, quali il Fondo integrazione salariale (Fis), rappresenta ancora la misura più utilizzata dalle imprese per fronteggiare gli effetti dell’epidemia Covid-19 (41,8% delle unità).

Il fatto che tale strumento risulti oggi utilizzato in misura meno massiccia rispetto allo scorso maggio, quando riguardava il 70% delle imprese, è anche il riflesso del recupero dell’attività economica registrato nei mesi successivi al lockdown.

Le altre misure di gestione del personale sono molto meno diffuse: la riduzione delle ore o dei turni di lavoro (o iniziative temporanee per ridurre il costo del lavoro) e l’obbligo delle ferie per i dipendenti sono state indicate rispettivamente dal 22,6 e dal 21,3% delle imprese.

La rimodulazione dei giorni di lavoro, la formazione aggiuntiva dei lavoratori e il rinvio delle assunzioni riguardano una quota di imprese compresa tra circa il 13 e il 15%. Infine, alle modalità di lavoro a distanza (smart working e telelavoro) ha fatto ricorso l’11,3% delle imprese, una quota inferiore rispetto ai primi mesi della crisi sanitaria.

In termini di dimensione aziendale non vi sono differenze di rilievo.

Altre strategie assumono, invece, una marcata connotazione dimensionale: ad esempio il ricorso all’obbligo di fruizione delle ferie e alla formazione del personale aumenta al crescere della dimensione aziendale. Ciò caratterizza in particolare lo smart working/telelavoro, adottato dall’8,0% delle microimprese (3-9 addetti), dal 19,1% delle piccole (10-49 addetti) e da oltre la metà delle medie (50-249 addetti) fino al 77,4% delle grandi i (250 addetti e oltre).

Sul piano settoriale, la Cig/Fis è generalmente più diffusa nell’industria in senso stretto (dove riguarda ancora il 47,8% delle imprese, in calo rispetto al 76% di maggio scorso), con picchi prossimi o superiori a due terzi nella stampa e nel tessile, abbigliamento e pelli. Nel terziario la riduzione del ricorso a questo strumento, che riguarda comunque il 41,1% delle unità, non ha invece coinvolto le attività più colpite dalle conseguenze dell’epidemia: nei settori di trasporto aereo, agenzie di viaggio, assistenza sociale non residenziale il 70% o più delle imprese ha fatto ricorso a misure di integrazione delle retribuzioni.

Le attività di servizi si segnalano invece, rispetto a quelle industriali, per un maggiore utilizzo di misure di contenimento dell’orario e dei turni del personale (22,6% delle imprese, con percentuali mediamente più elevate nei servizi alla persona) e, soprattutto, per una maggiore diffusione dello smart working che coinvolge l’11,8% delle imprese. In particolare, tra i primi dieci settori nei quali è più diffuso l’utilizzo del lavoro a distanza (in misura pari ad almeno il 55% delle unità produttive), nove appartengono al terziario (con quote non inferiori al 75% nel caso di trasporto aereo, consulenza informatica, servizi assicurativi e pensionistici, servizi di fornitura di personale) e uno – la farmaceutica (66,3% di imprese) ‒ all’industria.

Entro fine anno smart work in molti settori per oltre 6 occupati su 10

L’intensità dell’utilizzo del lavoro a distanza, al pari della sua diffusione, differisce tra i vari comparti, sebbene nell’ambito di una tendenza comune tra le diverse attività (Figura 6). In generale, l’utilizzo dello smart working/telelavoro sembra legato agli sviluppi attesi della crisi sanitaria: le imprese di tutti i macrosettori prevedono di incrementare progressivamente la quota di personale coinvolto nell’ultima parte del 2020, per poi ridurla ‒ senza tuttavia tornare ai livelli iniziali ‒ nel corso dei primi tre mesi del 2021.

L’incidenza degli occupati a distanza appare inoltre influenzata dalle specifiche caratteristiche dei processi produttivi: in corrispondenza dei picchi previsti a novembre-dicembre 2020, raggiunge il 20,1% nelle attività industriali, il 25,0% nelle costruzioni, il 30,8% nel commercio, il 45,5% nei servizi di mercato, il 41,2% negli altri servizi.

Più in dettaglio, nei mesi finali del 2020 questa modalità di impiego potrebbe coinvolgere oltre la metà del personale dei settori di consulenza e direzione aziendale, editoria e trasmissione, pubblicità/marketing, telecomunicazioni, trasporto aereo e marittimo, e oltre il 60% di quello delle agenzie di viaggio, consulenza informatica, R&S, fornitura di personale.

All’opposto, nei settori industriali tradizionali o di scala, quali pelli, carta, prodotti in metallo (ma anche gomma e plastica), e in servizi alla persona come l’assistenza sociale residenziale le imprese prevedono di non andare oltre il 15% di lavoratori a distanza.

Sul piano dimensionale, tale quota è prevista salire al 30,6% nelle piccole e medie imprese (10-249 addetti) e al 36,7% nelle grandi (250 addetti e oltre), per poi ridursi in entrambi i casi di tre punti percentuali nel primo trimestre 2021. Evidentemente il ricorso al lavoro agile è stata più una reazione a una crisi improvvisa piuttosto che derivare da una strategia pianificata, e ciò si riflette sui giudizi delle imprese circa gli effetti di tale scelta sulla performance aziendale.

imprese segnala assenza di effetti su produttività, costi operativi, efficienza, investimenti in formazione del personale, adozione di nuove tecnologie (Figura 7).

Nei casi in cui il lavoro a distanza ha prodotto risultati, questi si differenziano a seconda dell’aspetto dell’attività d’impresa considerato, e sembrano presentare i tratti di effetti di breve periodo connessi a importanti mutamenti organizzativi e tecnologici. Si registrano con maggiore frequenza conseguenze tendenzialmente negative sulla produttività e l’efficienza aziendale (oltre che, come atteso, sulle relazioni interpersonali dei lavoratori).

Effetti prevalentemente positivi vengono osservati sul benessere del personale e su aspetti legati agli investimenti in capitale immateriale, ovvero l’adozione di nuove tecnologie e, in misura minore, quelli in formazione del personale. Le risposte delle imprese non fanno emergere un giudizio chiaro circa l’impatto del lavoro a distanza sui costi operativi, poiché le percentuali di risposte positive e negative si equivalgono. Tuttavia le unità di piccole dimensioni segnalano in prevalenza situazioni di aumento, mentre per medie e grandi imprese sono più frequenti le indicazioni di riduzione dei costi.

Questi risultati potrebbero segnalare tendenze specifiche di diversi segmenti del sistema produttivo, a seconda che la diffusione del lavoro a distanza tenda a colmare o ad accentuare divari di efficienza già esistenti. Le prime indicazioni sono a favore di performance divergenti: le imprese che segnalano effetti positivi dello smart working/telelavoro su produttività, efficienza, adozione di nuove tecnologie e costi operativi sono decisamente più grandi e più produttive di quelle che riscontrano conseguenze negative.

La ragione è in parte legata al settore di attività economica: anche se i segni delle percentuali nette di risposte non differiscono in misura significativa tra industria e servizi, i vantaggi del lavoro a distanza tendono a osservarsi con maggiore frequenza nel terziario: dei dodici comparti (su settantotto) nei quali prevalgono le indicazioni di benefici in termini di produttività, otto riguardano attività dei servizi, in maggioranza servizi di mercato (attività postali, trasporto aereo e marittimo, editoria, servizi assicurativi e pensionistici, R&S). Benefici relativamente diffusi dal lato dei costi operativi vengono segnalati in prevalenza dalle imprese di trasporto marittimo e aereo, lotterie e case da gioco.

Debito bancario strumento più diffuso per fronteggiare il fabbisogno di liquidità

Lo shock sul fabbisogno di liquidità generato dalla crisi continua a trovare nel credito bancario lo strumento di risposta principale: tra giugno 2020 e il momento della rilevazione il 35,4% delle imprese (30,1% in termini di occupati) ha scelto l’accensione di nuovo debito bancario, anche tramite le misure di sostegno introdotte dai decreti in materia. Sebbene tale strumento resti quello principale, l’incidenza risulta in calo rispetto alla prima fase dell’emergenza quando era segnalato dal 42,6% delle imprese.

A orientarsi verso un nuovo debito continuano a essere soprattutto le micro e piccole imprese (rispettivamente 35,1% e 37,0%). In termini settoriali, vi ricorrono con relativa maggior frequenza le imprese più coinvolte nelle chiusure da decreto, attive nei servizi e specialmente le agenzie di viaggio e i tour operator (52,8%) e i servizi di alloggio e di ristorazione (46,1%); la manifattura presenta un’incidenza del 37,4%, ma nella fabbricazione di articoli in pelle si raggiunge il 49,8%.

Tra le altre forme di credito bancario, ricorre all’utilizzo dei margini disponibili sulle linee di credito il 18,0% delle imprese (21,0% in termini occupazionali), quota in discesa rispetto all’indagine svolta a maggio 2020 (24,1%), soprattutto quelle di media (22,8%) e grande dimensione (24,1%). Tra le medie imprese il ricorso a questa forma di credito bancario si concentra nelle costruzioni (31,5%), tra le grandi nella manifattura (28,1%).

Il differimento nei rimborsi dei debiti è la scelta compiuta dal 13,4% delle imprese (era il 15,5%), anche mediante la moratoria per le PMI prevista dal DL 18/2020. E’ una scelta più frequente per le medie (24,5%) e piccole imprese (20,6%); queste ultime arrivano al 43,0% nei servizi di alloggio e ristorazione.

Gli strumenti utilizzati per far fronte alla crisi di liquidità, collegati anche alla riduzione dell’attività produttiva e al conseguente andamento del fatturato, mostrano che la scelta dell’indebitamento bancario è più frequente tra le imprese che hanno registrato una riduzione drastica del fatturato nel bimestre giugno-ottobre 2020 rispetto all’anno precedente. Tuttavia il ricorso a questo canale risulta complessivamente attenuato rispetto alla fase precedente.

Aumenta la platea di imprese in grado di far fronte all’emergenza con le proprie risorse: il 28,9% (era il 23,2% a maggio 2020) dichiara di non aver fatto ricorso ad alcuno strumento per fronteggiare la mancanza di liquidità a partire da giugno 2020; l’incidenza è più alta tra quelle non toccate da una riduzione di fatturato. Tali imprese corrispondono al 30,5% degli occupati e in media registrano una produttività nominale del lavoro (circa 69mila euro) maggiore di quella media.

Inoltre, una impresa su quattro (24,8%) è in grado di gestire il fabbisogno di liquidità ricorrendo all’utilizzo di attività liquide già presenti nel proprio bilancio a partire dal mese di giugno 2020, anche in presenza di una significativa riduzione di fatturato. Tale capacità è più diffusa nelle imprese di media e grande dimensione (34,7% e 37,4%). Dal punto di vista settoriale a scegliere questa misura sono le imprese dei servizi, in primis i trasporti marittimi (50,1%) e le agenzie di viaggio (48,7%).

Nell’ambito degli strumenti non bancari, si riduce il ricorso alla modifica delle condizioni e al differimento dei termini di pagamento con i fornitori, adottati da circa un quinto delle imprese (19,2% da 25,3% prima di giugno 2020). I settori maggiormente coinvolti sono il commercio (21,6%) e le costruzioni (20,1%).

Si riduce anche la modifica delle condizioni e dei termini di pagamento con i clienti, che interessa l’8,3% delle imprese, specie nelle costruzioni e nella manifattura (rispettivamente 11,6% e 11,1%).

La rinegoziazione dei contratti di locazione, cui ha fatto ricorso il 6,8% delle imprese (era il 9,0%), è particolarmente frequente (12,4%) nelle imprese con grave riduzione del fatturato; fanno più ricorso a questo strumento le imprese medie e grandi (10,3% e 14,4%), attive nel commercio (19,2% e 36,4%).

Tra gli strumenti più evoluti per fronteggiare il fabbisogno di liquidità, una minoranza di imprese ha utilizzato una modifica delle passività in termini di equity: in particolare, il 2,9% si è dichiarata disposta ad alterare la compagine sociale attraverso aumenti di capitale da parte della proprietà; tale quota è in aumento rispetto all’indagine precedente quando era pari al 2,5%. L’1,4% indica strumenti di finanziamento più evoluti e alternativi al debito bancario come obbligazioni, crowdfunding, piattaforme di prestito peer to peer (P2P) ma l‘incidenza crolla rispetto al primo periodo in cui era una scelta del 5,4% delle imprese.

Prestito con garanzia pubblica chiesto da 3 imprese su 10, ottenuto da 8 su 10

A partire dal giugno 2020, il 37,7% delle imprese con 3 addetti e oltre ha fatto richiesta di prestiti assistiti da garanzia pubblica quali il Fondo centrale di garanzia per le PMI o le garanzie SACE per le grandi imprese (42,8% a maggio 2020, cfr. Report ‘Situazione e prospettive delle imprese nell’emergenza sanitaria Covid-19’).

La frequenza è più elevata per le imprese più piccole (39,2%) rispetto alle grandi (21,9%), le quali hanno utilizzato meno il canale bancario per fronteggiare la mancanza di liquidità. Una maggiore incidenza di richieste si registra nel settori più propensi ad accendere nuovo debito bancario. Si tratta dei settori del commercio, trasporti e magazzinaggio, attività di alloggio e ristorazione, produzione di beni alimentari e di consumo, nei quali rispettivamente il 42,3% e 42,0% delle imprese ha inoltrato domanda di prestito assistito da garanzie. All’interno del comparto dei beni di consumo spicca la fabbricazione di articoli in pelle (53,4%) e la confezione di articoli di abbigliamento (49,9%).

Tra i servizi, il ricorso al prestito assistito da garanzia pubblica è più frequente

nelle attività dei servizi di ristorazione (52,0%), trasporto marittimo (49,3%), alloggio (46,1%) e agenzie di viaggio (55,7%). Dal punto di vista geografico, Centro (42,7%) e Mezzogiorno (41,2%) sono le aree più coinvolte, con quote particolarmente alte in Toscana (44,2%) e Molise (47,1%). Tra le imprese che hanno presentato domanda, oltre quattro su cinque (82,0%) hanno ricevuto una risposta positiva per l’intero ammontare richiesto, l’8,0% l’ha vista accogliere per un ammontare inferiore a quello richiesto mentre l’1,6% ha avuto esito negativo.

Al momento della rilevazione (tra il 23 ottobre e il 16 novembre 2020), l’8,4% dei richiedenti era invece in attesa di conoscere l’esito della domanda. A ricevere una risposta positiva (e completa) alla richiesta di prestito assistito da garanzia pubblica è stato l’84,2% delle micro imprese e il 63,8% delle grandi, con il 19,2% di queste ultime in attesa dell’esito a causa del diverso iter per l’accesso alle misure previste.

La partecipazione alle misure disposte per la garanzia pubblica dei prestiti si attesta intorno ai livelli pre-giugno 2020 se il canale bancario costituisce l’unico strumento di sostegno alla mancanza di liquidità: il 74,2% delle imprese che hanno dichiarato di utilizzare questo canale (mediante accensione di nuovo debito bancario, differimento nei rimborsi dei debiti o utilizzo dei margini disponibili su linee di credito) ha fatto richiesta di accesso; le micro e piccole imprese costituiscono il 98,4% di tale insieme. A differenza della prima fase, in cui le richieste relative agli strumenti allora disposti erano state accolte nel 38,4% dei casi, alla data della rilevazione il 64,7% ha ricevuto risposta positiva per l’intero importo.

Il finanziamento dell’attività corrente la motivazione più frequente delle richieste

Alla base della richiesta di sussidio vi è quasi sempre il finanziamento dell’attività corrente dell’impresa, al quale è assegnata importanza elevata dall’86,7% dei rispondenti, senza distinzioni settoriali. Dal punto di vista dimensionale, invece, mentre le micro e le piccole imprese sono in linea con la media (86,8% delle micro e delle piccole), le medie e le grandi indicano meno frequentemente questa motivazione (81,8% e 81,5%) avendo maggiori canali per fronteggiare le necessità finanziarie correnti.

Tra le motivazioni indicate segue, per rilevanza, la copertura dei costi fissi non comprimibili, come i canoni di locazione, indicata dal 58,7% delle imprese, con frequenza maggiore nei servizi. Hanno rilievo anche gli obiettivi di ripagare i debiti in essere o la componente di servizio del debito (espressa dal 49,7%) e di aumentare le scorte di liquidità a scopo precauzionale (49,1%).

Viceversa, alla base della decisione di non effettuare la richiesta di accesso alle misure di sostegno introdotte dal Governo vi è innanzitutto una disponibilità di liquidità, nonostante la riduzione di fatturato, espressa dal 24,8% delle imprese ma con minor frequenza tra le micro, seguita dalla non riduzione del fatturato (22,5%). La difficoltà burocratica invece è dichiarata da circa una impresa su dieci (11,3%), con particolare frequenza tra le imprese di dimensione minore.

Più della metà delle imprese (55,3%) prevede che il proprio livello di indebitamento rimarrà stabile al 31 dicembre 2020 rispetto alla stessa data dell’anno precedente.

La differenza tra classi dimensionali è molto contenuta, con incidenze più elevate tra le grandi (59%) e micro imprese (56%). Il 42% delle imprese dichiara invece un aumento del livello di indebitamento e, tra queste, il 12,5% lo definisce di misura consistente. L’aumento del livello di indebitamento registra frequenza maggiore tra le unità produttive più piccole (45,1%). Il restante 2,7% delle imprese, contraddistinte da un livello medio di produttività molto elevato (103mila euro per addetto), dichiara invece che l’indebitamento diminuirà.

La dinamica del fatturato spiega solo in parte la variazione del livello di indebitamento. Circa tre quarti delle imprese con fatturato in aumento non registrano variazione di indebitamento (72,7%) mentre un altro quarto (23,2%) dichiara che aumenterà l’incidenza dei propri debiti finanziari sul patrimonio netto; tra queste imprese, circa un terzo utilizza il credito bancario come strumento esclusivo per fronteggiare la mancanza di liquidità.

Viceversa, un ampio insieme di imprese prevede un livello di indebitamento stabile pur in presenza di fatturato in (drastico) calo: si tratta del 30,5% delle imprese con fatturato nullo o ridotto oltre il 50% e del 49,5% di quelle con fatturato ridotto entro il 50%, pari complessivamente a oltre 300mila unità.

Prospettive di breve periodo per le fonti di finanziamento

La principale fonte di finanziamento prevista dalle imprese nel primo semestre 2021 è l’autofinanziamento, in linea con la composizione strutturale delle fonti di finanziamento rilevata prima della crisi da Covid-19 (v. Report Censimento permanente delle imprese 2019).

Vi fa ricorso il 60,5% delle imprese con almeno 3 addetti, in particolare quelle attive nel settore dei servizi (nella sanità e assistenza sociale si arriva al 70,5%). Il ricorso all’autofinanziamento previsto per il 2021 è tuttavia inferiore a quanto dichiarato prima della crisi (73,4%) e ritorna ai livelli della fase di recessione rilevati nel 2011 (v. Report Censimento delle imprese 2011).

Per il 2021 la seconda fonte indicata è il finanziamento bancario, distinto in credito bancario a medio-lungo termine (21,3%) e a breve termine (16,7%), con particolare incidenza tra le medie imprese. Dal punto di vista settoriale la maggiore esposizione è nel settore manifatturiero, in particolare nella metallurgia per il credito a breve termine (29,1%) e nella fabbricazione di prodotti farmaceutici di base per il credito a medio-lungo temine (36,7%).

Per oltre una impresa su dieci (11,1%) il finanziamento pubblico (che include le forme di sostegno messe in campo dal Governo per la crisi pandemica ma anche contributi e/o fondi Ue, finanziamenti pubblici, incentivi e/o agevolazioni pubbliche) entra nelle strategie per il 2021. È relativamente più presente tra le imprese di dimensioni minori, si attesta il 21,2% tra quelle attive nei servizi di alloggio e ristorazione, più colpiti dalle chiusure, per salire al 23,6% tra le piccole imprese di questo settore.

Seguono, in misura minore, altre forme di finanziamento esterno e interno. Tra le forme di finanziamento esterno complementari al credito bancario i più utilizzati sono i crediti commerciali (6,8%) e il leasing e factoring (3,1%), prerogativa delle classi dimensionali più grandi.

Nell’ambito delle fonti di finanziamento interne emerge il ricorso all’equity mediante aumento di capitale netto (9,9%). Questa evidenza è di particolare rilievo se confrontata con il periodo pre-Covid, in cui rappresentava soltanto il 3,7%. Lo shock generato dall’epidemia ha infatti compromesso la produzione di reddito aziendale, cosicché le imprese attivano nuovi canali per reperire le fonti di finanziamento.

Infine, le forme di finanziamento più evolute, sia interne (quali Equity derivante da aumento di capitale in IPO, Venture capital altre forme di Private Equity), sia esterne (Crowdfunding, o piattaforme di prestito P2P ma anche project finance o minibond), sono selezionate da una quota minima di imprese (0,1%), specialmente di dimensione media e grande.

Ricapitalizzazione con sostegno pubblico la strategia più diffusa

Nei prossimi sei mesi, quasi una impresa su dieci attuerà una strategia di ricapitalizzazione (9,4%). Tra queste, la metà (51%) intende farlo tramite il sostegno pubblico, anche avvalendosi delle misure previste dal Decreto Rilancio. Si tratta quasi esclusivamente di micro e piccole imprese (98,7%) e più in generale, di unità produttive che hanno registrato una riduzione di fatturato; tale riduzione è stata contenuta nel 54% dei casi mentre nel 30,6% è stata di oltre il 50%. Il rimanente 49% di imprese che attueranno una ricapitalizzazione utilizzerà invece l’apporto di capitale privato.

Nell’ambito dell’utilizzo di capitale privato, il grado di coinvolgimento di finanziatori esterni all’impresa cresce all’aumentare della dimensione di impresa. Il 40,7% delle imprese, soprattutto medie e grandi, sosterrà la ricapitalizzazione con l’apporto di capitale dei soci, nonostante la riduzione di fatturato coinvolga oltre quattro quinti di questo gruppo di imprese (86%). Il 3,8% delle imprese ricorrerà all’apporto di capitale privato di nuovi soci; qui l’incidenza di imprese con fatturato in aumento è la maggiore tra le diverse strategie di ricapitalizzazione.

Infine, il 4,5% delle imprese, a produttività media molto elevata, ricorrerà al capitale privato di fondi di private equity. In questo caso la maggiore incidenza si registra nelle classi medio-grandi, ma è rilevante anche la partecipazione di micro imprese (pesano il 3,6% tra le imprese che attuano strategie di ricapitalizzazione).

Forte espansione della connettività a banda ultra-larga

L’utilizzo della tecnologia ha avuto un forte impulso dalla crisi Covid. Gli effetti più immediati hanno riguardato un’accelerazione nella trasformazione digitale delle imprese e una modifica di processi aziendali chiave come la comunicazione interna all’impresa (anche in un contesto di diffuso smart working), la comunicazione all’esterno e i canali di commercializzazione di prodotti e servizi.

L’impatto è risultato ovviamente molto diversificato tra settori economici e per dimensione d’impresa ma ad influenzarne l’adozione hanno contribuito anche le caratteristiche delle diverse tecnologie o pratiche indotte dalla crisi sanitaria, e il loro grado di diffusione precedente.

L’indagine si è focalizzata sull’impatto della crisi per quattro categorie di pratiche aziendali connesse all’adozione di tecnologie digitali. Quella più importante è l’espansione della connettività a banda ultra-larga; già ampiamente diffusa in periodo pre-Covid (il 46,2% delle imprese utilizzava connessioni via fibra, il 41,7% via rete mobile) ha visto un incremento combinato di qualità e disponibilità di 12 punti percentuali per entrambe le modalità di connessione.

La disponibilità di connessione è stata la condizione per una vera esplosione dei servizi di comunicazione digitale con il pubblico, in primo luogo la potenziale clientela. I siti web aziendali, considerati già adeguati prima dell’emergenza dal 40,7% delle imprese, sono stati introdotti o migliorati da un ulteriore 12,4%, raggiungendo una copertura pari al 53%. L’incremento è simile in tutte le classi dimensionali, anche tra le imprese con 3-9 addetti che partivano da una diffusione del 35% e hanno raggiunto il 47%.

Triplicato l’utilizzo di applicazioni tecnologiche di comunicazione digitale

L’offerta al pubblico di servizi digitali complementari all’attività caratteristica delle imprese risulta in crescita. Innanzitutto, l’interazione con la clientela attraverso i social media, già presente nel 22,2% delle imprese, è stata introdotta o migliorata durante la crisi Covid da un ulteriore 17,0%.

I servizi digitali (newsletter, tutorial, webinar, corsi, ecc.), che erano forniti dall’8,1% delle imprese, sono stati molto rafforzati o introdotti da una quota rilevante di imprese e sono ora resi disponibili dal 21,6% delle imprese.

Hanno avuto una diffusione non irrilevante anche gli investimenti tecnologici per migliorare la qualità e l’efficacia del sito web, con l’effetto secondario di generare dati sull’utilizzo del web da parte della clientela, essenziali per un’ottimizzazione della gestione. Tali investimenti, che in precedenza riguardavano l’11,2% delle imprese, sono divenuti pratica comune per un altro 12,6%.

Per quanto riguarda la comunicazione interna all’impresa, l’utilizzo di applicazioni di messaggistica e di video-conferenza è addirittura triplicato: dal 10,9% di imprese nella fase pre-Covid all’attuale 32%.. Facilità d’uso e costi contenuti hanno sicuramento reso questi strumenti la base per lo sviluppo dello smart working.

Lo smart working ha però anche necessità di infrastrutture. I server cloud e le postazioni di lavoro virtuali a livello centrale, già disponibili nel 9,8% delle imprese, ora riguardano il 27,1% del totale delle imprese, mentre le apparecchiature informatiche fornite ai dipendenti, considerate già adeguate dal 10,2% delle imprese, sono state oggetto di investimento per un ulteriore 18,2%. Persino le applicazioni software più specialistiche per la gestione condivisa di progetti, utilizzate in precedenza dal 6,0% delle imprese, hanno triplicato la loro diffusione (+13,2 punti percentuali).

L’utilizzo di tali strumenti è strettamente legato all’adozione di pratiche di lavoro a distanza o smart working. Mettendo a confronto il complesso delle imprese con quelle che hanno adottato pratiche di lavoro a distanza o smart working emerge che, tra quelle con 50 addetti e oltre, non vi sono differenze di rilievo sui tassi di utilizzo di tali tecnologie; al contrario, per le imprese più piccole l’adozione dello smart working è stato un fattore essenziale per incentivare l’acquisizione di tecnologie di comunicazione digitali. Le imprese con 3-9 addetti orientate allo smart working, che prima della crisi avevano adottato tecnologie di comunicazione digitale nel 28,7% dei casi, hanno raggiunto il 76% a seguito degli investimenti indotti dall’emergenza.

Quasi raddoppiate le imprese che vendono beni o servizi sul proprio sito web

L’utilizzo di canali di vendita online da parte delle imprese, sebbene in forte sviluppo, resta piuttosto limitato a causa di alcuni fattori strutturali. In primo luogo, la maggioranza delle imprese non vende i suoi prodotti o servizi ai consumatori finali ma piuttosto ad altre imprese e quindi non trova utile esporre il catalogo prodotti su un sito web, proprio o di intermediari. In secondo luogo, la rete del commercio al dettaglio tradizionale presenta un radicamento nel sistema economico che deriva anche dalla propensione della clientela all’interazione diretta con il venditore.

Nonostante ciò, la vendita di beni o servizi mediante proprio sito web (e-commerce), adottata prima della crisi Covid dal 9,2% delle imprese italiane con 3 addetti e oltre (circa 90 mila imprese), è quasi raddoppiata e riguarda attualmente il 17,4% delle stesse. Si stima quindi che circa 170 mila imprese dispongano attualmente di siti web per l’e-commerce.

Inoltre, una parte dell’offerta online di prodotti e servizi è mediata da piattaforme digitali che operano come intermediari commerciali tra una molteplicità di imprese e i consumatori. Queste piattaforme consentono alle imprese di entrare in contatto con un elevato numero di potenziali clienti, sia in Italia sia all’estero, ma sono spesso legate a specifici settori e più costose della vendita diretta. Prima della crisi le utilizzava il 2,7% delle imprese ma con l’emergenza la quota è salita al 6,5% (circa 64 mila imprese).

Se il cliente è un’impresa, i canali commerciali sono più diretti e con un’interazione costante tra fornitore e acquirente che non resta però impermeabile ai processi di digitalizzazione. L’interazione diretta con i clienti, ad esempio via e-mail, è addirittura il canale digitale di commercializzazione più utilizzato dalle imprese (15,7% pre-Covid, ha raggiunto il 27,8% durante la crisi, circa 275mila imprese).

Anche il sistema dei pagamenti è influenzato dalla digitalizzazione. Dal 5,3% prima della crisi Covid, la quota di imprese che utilizzano sistemi di pagamento sicuro via Internet è passata al 10,5%. Riguardo la diffusione dei pagamenti elettronici (cashless), l’incidenza di imprese che li hanno adottati durante la crisi, essenzialmente nel settore del commercio, ha raggiunto il 15% dal 9,8% del periodo antecedente.

Più di un terzo del fatturato proviene da canali di vendita digitali

L’adozione di canali commerciali digitali resta strettamente legata alle specificità settoriali. Per l’e-commerce, l’utilizzo è più diffuso nei servizi turistici (trasporto e ricettività) e nelle attività editoriali (che includono anche la vendita di software); seguono altre tipologie di servizi come le telecomunicazioni o le assicurazioni. Gli incrementi emersi durante la crisi sono relativamente limitati ma interessano anche alcuni settori molto colpiti dall’emergenza che, evidentemente, si preparano alla ripartenza.

Le vendite via piattaforma sono utilizzate soprattutto dai servizi editoriali e dall’industria delle bevande (che comprende anche i produttori di bevande alcoliche e, segnatamente, di vino). Seguono diverse attività dei servizi: servizi postali, attività ricettive e servizi di trasporto. I maggiori incrementi hanno riguardato la produzione di bevande e i prodotti farmaceutici (che includono, ovviamente, anche prodotti a vendita libera, come gli integratori).

Per la vendita diretta o via e-mail spiccano ancora una volta i servizi turistici (comprese le agenzie di viaggio), insieme all’industria del tabacco e a quella delle bevande che registra, anche in questo caso, il maggiore incremento del periodo Covid.

Dal punto di vista quantitativo, i canali di vendita digitali intermediano complessivamente, con riferimento al 2020, il 36,2% del fatturato delle imprese italiane con almeno 3 addetti. La quota più rilevante riguarda la vendita diretta per via digitale o e-mail, stimabile in circa il 18,2% del fatturato totale; segue l’e-commerce in senso stretto, con il 15,5% del totale, e la vendita via piattaforme pari al 2,6% del totale.

Le imprese – anche quelle più piccole – indicano inoltre una netta riduzione, nel confronto 2019-2020, della percentuale di fatturato realizzato attraverso i canali tradizionali non digitali a fronte di un incremento della quota di fatturato generato dai canali digitali. A livello aggregato, la perdita di quota dei canali non digitali è stimata in 2,1 punti percentuali, con cali superiori a 2,3 punti in tutte le classi di addetti esclusa quella delle imprese con 250 addetti e oltre.

La composizione del fatturato digitale non è uniforme tra le diverse classi di addetti, con le imprese di maggiore dimensione che spingono sull’e-commerce e quelle più piccole che ancora preferiscono modalità di interazione digitale con i clienti meno strutturate (es. e-mail).

Nel confronto tra i dati di preconsuntivo del 2020 e i dati di previsione del 2021, il processo di sostituzione tra canali commerciali non digitali e canali digitali prosegue ma con un rallentamento previsto in tutte le classi dimensionali: una prospettiva che non consente ancora di comprendere se la natura delle trasformazioni in atto è solo temporanea oppure strutturale.

Le conseguenze della crisi: un terzo delle imprese con seri problemi operativi

La fase di prolungata pandemia ha prodotto un ampio insieme di effetti negativi sull’attività delle imprese italiane. L’82,1% delle unità produttive con almeno tre addetti, che generano il 73,7% dell’occupazione e il 77,0% del valore aggiunto complessivi, segnala infatti almeno un elemento che condizionerà in maniera negativa la propria attività nel corso del 2021. Sono poco meno del 18% le imprese che, al contrario, prevedono di non subire alcuna conseguenza sfavorevole o di poter avere effetti positivi.

In questo contesto, quasi un terzo delle imprese (il 32,4%, rappresentative del 21,1% dell’occupazione) dichiara che dovrà far fronte a seri rischi operativi. La quota è in riduzione rispetto alla prima indagine, quando era il 38,0% (27,1% in termini di occupazione). In linea con la precedente rilevazione, emergono poi effetti settoriali, con una maggiore incidenza negli altri servizi (37,5% delle imprese, dal 46,0% della prima rilevazione) e dimensionali, con le micro e piccole imprese più a rischio (rispettivamente 34,3% e 26,9%, contro 40,6% e 33,5% rilevati dalla prima indagine).

All’interno del segmento di imprese che ritengono l’attività esposta a seri rischi operativi, una frazione di unità segnala la compresenza di rilevanti fattori di crisi: diminuzione del fatturato osservata tra giugno e ottobre 2020 rispetto allo stesso periodo del 2019; previsione di una riduzione di fatturato nel periodo dicembre 2020-febbraio 2021; previsione di una crisi seria di liquidità nella prima metà del 2021.

Complessivamente, circa il 15% delle imprese (152mila, con oltre 1,2 milioni di addetti) presenta questa caratterizzazione particolarmente grave. L’incidenza diminuisce con regolarità all’aumentare della dimensione aziendale, passando dal 15,5% nelle microimprese al 4,7% nelle grandi. Dal punto di vista settoriale, sono i servizi a far registrare la maggiore incidenza di unità con un elevato profilo di rischio; seguono l’industria in senso stretto e le costruzioni. Nell’industria le imprese a maggiore rischio di sopravvivenza occupano 254mila addetti, nelle costruzioni circa 80mila e nei servizi quasi 920mila.

A un maggiore livello di disaggregazione settoriale, i comparti che mostrano elevate incidenze di imprese ad alto rischio sono quelli legati alla mobilità per fini turistici (trasporti marittimi e aerei, agenzie di viaggio), l’alloggio e la ristorazione, con quote di imprese coinvolte tra il 25% e il 50%.

A livello territoriale la maggiore presenza relativa di imprese a rischio si rileva nell’Italia centrale; seguono Mezzogiorno, Nord-ovest e Nord-est.

La relativa indipendenza delle condizioni di rischio dalla performance economica delle imprese, rilevata nel periodo precedente la crisi, è un altro aspetto di rilievo. Le imprese a forte rischio di sopravvivenza sono il 17% tra quelle meno produttive e poco più del 13% tra le unità più produttive (misurate sui risultati del 2018). Si tratta quindi di un rischio ampiamente diffuso, che minaccia anche segmenti di imprese che avevano registrato in passato livelli di performance produttiva relativamente elevati.

Il 58,1% delle imprese (58,2% dell’occupazione) prevede conseguenze negative dal lato della domanda nazionale; solo nelle costruzioni la quota è molto inferiore alla media (43,9%). Le unità produttive del comparto industriale (33,3%) e le medie e grandi dimensioni aziendali (rispettivamente 37,0% e 32,2%) sono più esposte agli effetti negativi nell’ambito dei rapporti commerciali con l’estero rispetto alla media complessiva (pari a 19,2%).

La mancanza di liquidità, segnalata nella prima rilevazione ad hoc sull’emergenza come una criticità rilevante dal 51,5% delle imprese (37,8% in termini occupazionali), coinvolge ora il 34,1% di esse (24,6% degli addetti totali). I problemi di liquidità riguardano prevalentemente le imprese di ridotte dimensioni (34,9% delle micro, 33,0% delle piccole) mentre non si osservano specificità settoriali e territoriali.

Il 20,3% delle unità produttive (17,4% dell’occupazione) dichiara criticità legate alla continuità delle filiere di produzione. In particolare, le conseguenze negative sembrano interessare prevalentemente l’industria (31,2%) e le costruzioni (26,3%). Dal punto di vista dimensionale, coinvolgono soprattutto le imprese di piccole dimensioni (23,3%) e solo parzialmente le medie (18,1%) e grandi (13,8%).

Infine, per quasi due imprese su dieci (con il 23,0% degli addetti) le conseguenze della pandemia non avranno impatto sulla propria attività o, se lo avranno, sarà positivo. Le differenze, minime dal punto di vista territoriale (tra il 16,6% del Mezzogiorno e il 18,9% del Nord-est), sono invece significative a livello dimensionale e settoriale. Più di un’impresa su quattro delle costruzioni prevede effetti positivi o nulli della pandemia sulla propria attività mentre nel commercio l’incidenza è del 18,0%. Gli scenari positivi o neutrali riguardano poi il 25,5% delle medie e il 29,5% delle grandi imprese, il 17,3% delle microimprese e il 18,6% delle piccole.

Strategie di reazione: fra espansione e spiazzamento

Le conseguenze della pandemia sull’attività delle imprese sono state profonde e pervasive e hanno influenzato in modo trasversale tutto il sistema produttivo. In tale contesto, la capacità di resilienza è anche connessa alle strategie adottate per contrastare gli effetti della crisi.

Nel complesso, tra le imprese che dichiarano di aver pianificato qualche forma di reazione (il 57,0% del totale, rappresentative del 70,2% dell’occupazione), la maggioranza ha scelto strategie riconducibili all’espansione dell’attività produttiva (il 25,8% delle imprese con il 36,1% degli addetti). Ciò accade soprattutto nei settori industriali (34,7%) e del commercio (31,6%) e per le medie (42,8%) e grandi (41,3%) imprese. Le differenze territoriali non sono invece significative.

Le imprese orientate all’espansione sono relativamente di più tra le unità maggiormente produttive (27,9% contro 21,6% delle meno produttive) e tra quelle di minore dimensione, micro e piccole, per le quali livelli più alti di performance sembrano favorire scelte di reazione espansive, soprattutto nel settore industriale.

Sono invece il 20,9% (35,7% in termini occupazionali) le imprese che hanno previsto strategie di riorganizzazione. Anche in questo caso, tale scelta prevale tra le imprese dell’industria (23,3%) e del commercio (23,7%) mentre è molto più limitata tra le micro imprese (18,5%).

Strategie di contrazione sono infine prefigurate dal 16,0% delle imprese (14,1% dell’occupazione), principalmente nel comparto dei servizi non commerciali (17,6%) e tra le imprese micro (15,8%) e piccole (17,2%). L’incidenza è invece minore tra le medie (13,3%) e grandi (10,8%).

All’opposto, le imprese che non prevedono particolari strategie di reazione sono concentrate per lo più nelle costruzioni (55,8%) e tra quelle di minori dimensioni (45,7% di microimprese). Tuttavia, occorre distinguere fra le imprese che non prevedono strategie perché ritengono di non averne bisogno e quelle impossibilitate, per diversi motivi, ad adottarne.

In particolare, il 29,8% delle imprese che non prevedono strategie (12,8% delle unità con il 10,6% dell’occupazione complessiva) afferma di non farlo perché non necessario mentre il restante 70,2% (30,2% delle unità con il 19,2% dell’occupazione) può considerarsi spiazzato, ovvero non in grado di reagire alle conseguenze della crisi economica. Quest’ultimo caso è più frequente tra le micro-imprese (71,4%), soprattutto dei comparti industriali (72,2%) e dei servizi non commerciali (73,9%).

Fra le motivazioni risultano prevalenti le difficoltà di definizione e pianificazione di una strategia (23,3% dei casi), le difficoltà di finanziamento (7,6%) e quelle connesse alla criticità della riorganizzazione (6,0%). Problematiche inerenti la gestione e il reperimento di competenze necessarie riguardano invece il 2,7% delle imprese.

La crisi scaturita dall’emergenza sanitaria ha generato una consistente richiesta di sostegno da parte dell’intero sistema produttivo. I piani di sviluppo di breve periodo risultano infatti compromessi per oltre tre imprese su quattro, e la riduzione della domanda, in particolare domestica, è l’aspetto più cruciale.

Per il 40,7% delle imprese con 3 addetti e oltre questa criticità può compromettere i piani di sviluppo aziendali di breve periodo, soprattutto nel caso delle imprese di piccola dimensione attive nel commercio (58,2%, con punte del 67% nel commercio all’ingrosso) e nell’industria in senso stretto (micro 55,0% e piccole 56,2%).

La difficoltà tocca soprattutto le microimprese dell’industria delle bevande (con l’80,5%) e le piccole attive nella stampa (71,9%). La media impresa risulta colpita altrettanto duramente: spiccano i settori del Made in Italy dove si registrano punte nei comparti di abbigliamento (68,2%), tessili (67%) e fabbricazione di mobili (65,5%).

La media impresa esprime anche criticità legate alla riduzione della domanda sui mercati esteri e all’aumento dei costi di logistica e trasporto e aumenti dei prezzi (27,9%), fattori indicati frequentemente anche dalle imprese grandi (23,0%). Queste classi dimensionali sono le più esposte alle criticità legate alla gestione della filiera/catena del valore a livello nazionale o internazionale. La manifattura risulta il comparto più esposto (15,2%), specialmente nella fabbricazione di articoli in pelle (47,2%) e di computer e prodotti di elettronica e ottica (45,9%). Complessivamente, le imprese che potrebbero necessitare di supporto per l’operatività sui mercati esteri sono anche le più produttive.

La necessità di liquidità e di gestione delle fonti di finanziamento compromette i piani di sviluppo di breve periodo del 28,5% delle imprese, e risulta fattore tanto più critico quanto minori sono la dimensione aziendale e la produttività del lavoro. Dal punto di vista settoriale, il problema è particolarmente rilevante per le imprese dei servizi di alloggio e ristorazione (38,0%) e per le attività artistiche, sportive, di intrattenimento e divertimento (30,6%).

Il mutato contesto generato dalla crisi ha inoltre sollevato criticità di tipo sia normativo che organizzativo, senza accentuate distinzioni di classe dimensionale. Dal punto di vista normativo difficoltà di interpretazione e applicazione dei provvedimenti sull’emergenza sanitaria sono dichiarate dall’11,4% delle imprese ma le differenze settoriali sono forti. I servizi in particolare potrebbero beneficiare di supporto, specie nei comparti delle attività legali e contabili (in cui queste difficoltà sono segnalate dal 30,8% delle imprese), delle attività sportive e di intrattenimento (18,9%) e nell’assistenza sociale non residenziale (18,8%).

Dal punto di vista organizzativo, la formazione/adeguamento della forza lavoro alle nuove condizioni è una criticità per il 7,0% delle imprese, con punte nei settori più esposti come la sanità e assistenza sociale (13,2%) e in quelli non telelavorabili, come le costruzioni (11,1%). Al contrario, l’organizzazione interna dell’impresa in termini di spazi, processi e governance è un problema più diffuso tra le imprese di dimensioni maggiori, specialmente se attive nelle costruzioni (19,2%).

La difficoltà di pianificazione strategica è espressa da circa una impresa su dieci, ed è una prerogativa soprattutto delle medie imprese (13,2%), specie se attive nelle costruzioni (16,2%).

Criticità spesso connesse a gap informativi

L’articolazione delle criticità che potrebbero compromettere i piani di sviluppo aziendali nel medio periodo non ha un riflesso altrettanto ampio nelle misure di policy ritenute più rilevanti per risolverle. In parte ciò è dovuto a un difetto di informazione: oltre la metà delle imprese dichiara di non essere a conoscenza dei provvedimenti che hanno potenziato e prorogato gli incentivi del piano Industria 4.0; oltre il 40% non sa dell’esistenza di incentivi, risorse pubbliche e/o figure di consulenza ai fini del trasferimento tecnologico, della trasformazione digitale, dell’internazionalizzazione, dell’export digitale; più del 30% segnala di non essere informato sulla presenza di misure per il rafforzamento patrimoniale delle PMI, l’aggiornamento e la formazione del personale, il rafforzamento di sportelli unici di consulenza, la cessione del credito d’imposta sugli investimenti.

Tra chi è a conoscenza dei provvedimenti, la percezione della loro rilevanza indica chiaramente una domanda di misure finalizzate ad assicurare disponibilità liquide, più che di strumenti (per lo più con natura di consulenza) in grado di accompagnare la pianificazione e l’attuazione delle strategie aziendali fino alla metà del 2021. In particolare, oltre due terzi delle imprese ritengono “molto” o “abbastanza” rilevanti le disposizioni di dilazione degli adempimenti fiscali mentre il 55,8% segnala apprezzamento per quelle che agevolano l’accesso al credito (ad esempio attraverso il rafforzamento della dotazione e l’estensione dei possibili beneficiari del Fondo Centrale di Garanzia per le PMI).

La richiesta di allentamento degli obblighi fiscali accomuna le imprese dei vari settori in misura pressoché identica (compresa tra il 65% degli altri servizi e il 69% delle costruzioni), ed è più diffusa tra le imprese piccole e medie, sebbene venga segnalata anche dal 53,5% delle grandi. Le preferenze per le disposizioni a sostegno dell’accesso al credito, seppure trasversali sul piano settoriale, coinvolgono il 36,2% delle unità con 250 addetti e oltre, a fronte del 46,7% che in tale segmento le ritiene “poco” o “per nulla” rilevanti.

Poco più di un terzo delle unità produttive (35,9%), inoltre, mostra apprezzamento per gli strumenti finalizzati all’irrobustimento patrimoniale delle imprese, quali il Fondo Patrimonio PMI o il credito d’imposta per la ricapitalizzazione delle PMI. Tali misure, esplicitamente rivolte alle imprese piccole e medie, sono ritenute importanti da oltre il 40% delle imprese potenzialmente destinatarie e dal 33,8% di quelle micro attive prevalentemente nei settori industriali, delle costruzioni e del commercio. Sono invece percepite di rilevanza trascurabile o nulla dal 40,5% delle medie imprese, in particolare da quelle operanti nei servizi di mercato.

Infine, considerando il segmento produttivo “spiazzato” dall’emergenza sanitaria, cioè l’insieme di unità colpite dalla crisi che tuttavia dichiarano di non avere ancora attuato strategie di ripresa, si riscontra in generale una minore conoscenza dei provvedimenti (la quota di chi ne è al corrente non supera il 30%). Tra chi conosce le disposizioni, risalta l’apprezzamento per le misure direttamente rivolte al sostegno della liquidità, in particolare la dilazione degli adempimenti fiscali (circa l’80%) e il rafforzamento dell’accesso al credito (71,2%).